Penjelasan

PPh21 adalah pajak penghasilan yang harus dibayar oleh wajib pajak yang memperoleh pendapatan dari gaji atau upah. Dalam hal ini, perusahaan atau pemberi kerja yang bertanggung jawab untuk mengeluarkan PPh21 setiap bulannya kepada karyawan. Sistem pemotongan PPh21 ini disebut dengan sistem PPh Pasal 21.

Perhitungan PPh21

Perhitungan PPh 21 dilakukan dengan cara mengurangi pendapatan bruto dengan potongan-potongan yang diperbolehkan oleh pemerintah. Potongan tersebut diantaranya adalah tunjangan pajak, beban pajak, dan jumlah pengurang lainnya. Setelah itu, hasilnya dikalikan dengan tarif pajak yang berlaku.

Alternatif lainnya, perhitungan PPh 21 dapat dilakukan dengan menggunakan kalkulator PPh21 yang tersedia di internet, salah satunya adalah di website https://kalkulator.ortax.org. Namun, perlu diingat bahwa perhitungan PPh 21 juga harus sesuai dengan peraturan perpajakan yang berlaku saat ini.

Siapa yang dikenakan PPh21

Wajib pajak yang dikenakan PPh 21 adalah badan usaha yang memperoleh pendapatan tetap, serta orang pribadi yang memperoleh pendapatan tetap dari sumber yang tidak dikenakan pajak atas penghasilannya. Contohnya seperti gaji, honorarium, dan lain sebagainya.

Cara lapor PPh21

Berikut adalah cara melaporkan PPH21 :

- Daftar semua pendapatan yang diterima selama periode pajak yang bersangkutan. Ini termasuk gaji, tunjangan, dan imbalan lainnya yang diterima dari perusahaan atau majikan.

- Hitung pajak yang harus dibayar dengan menggunakan tarif pajak yang berlaku. Tarif pajak PPH 21 saat ini adalah 5% hingga 30%.

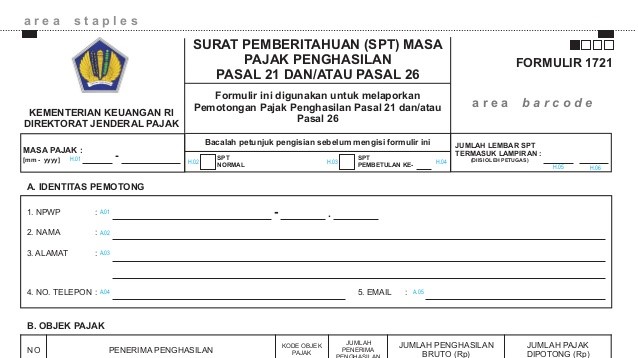

- Lengkapi formulir pajak PPH 21 yang diterbitkan oleh Direktorat Jenderal Pajak (DJP). Formulir ini dapat diperoleh di kantor DJP atau diunduh dari situs web DJP.

- Lampirkan dokumen pendukung yang diperlukan, seperti slip gaji atau surat keterangan dari perusahaan atau majikan.

- Kirimkan formulir dan dokumen pendukung ke kantor DJP atau melalui e-filing.

- Pastikan untuk melakukan pembayaran pajak PPH 21 tepat pada waktunya untuk menghindari denda atau sanksi lainnya.

Ingatlah bahwa melapor pajak PPH 21 sangat penting untuk menghindari masalah pajak di masa depan. Jika Anda kesulitan dalam melaporkan pajak PPH 21, Anda dapat mencari bantuan dari perusahaan jasa perpajakan yang profesional seperti FinFloo. FinFloo akan membantu Anda dalam membuat laporan pajak dan mengurus semua masalah perpajakan Anda sehingga Anda dapat fokus pada bisnis Anda.